自2019年4月,以国债和政策性银行债券为开端,我国债券将在20个月内逐步纳入彭博巴克莱指数,消息一出,市场大喊利好。显然这是我国为了治疗长期的债市“跛脚”问题,促进债市开放的重大举措。

一、彭博巴克莱指数的“前世今生”

彭博巴克莱综合指数源于雷曼兄弟综合债券指数。2008年雷曼兄弟公司破产,该指数被巴克莱公司收购,并编入巴克莱债券指数。这是彭博巴克莱综合指数的“前世”。

2012年,在金融危机和同业拆借利率(libor)操纵丑闻的共同作用下,巴克莱公司信用丧失,遭受巨额罚款,被迫出售部分指数业务。2015年,彭博公司决定收购巴克莱旗下的指数基准业务,并于2016年宣布完成收购计划。至此,巴克莱基准指数系列入编彭博公司,并规定最初5年,冠名为“彭博巴克莱指数”。这便是彭博巴克莱综合指数的“今生”。

世界范围内跟踪彭博巴克莱全球综合指数的资产规模约为2-3万亿美元, 按照6.03%的计划纳入比例估算,完全纳入后中国债市将迎来约1200-1800亿美元的资金流入。以最低点的1200亿美元为例,如假定每月平均流入,为期20个月的纳入期中每月的资金流入增加量为60亿美元。

显然,债券正式分批纳入彭博巴克莱综合指数,是我国债市向世界迈出的一大步,益于治疗长期存在的“跛脚”问题。

二、何谓“跛脚”债市

债市是发行和买卖债券的场所,也就是说,借助债市,资金需求者可以发行债券筹得资金;资金供给者可以购得债券,获得利息回报。债市的参与主体主要是政府、金融业、企业、国外投资者和个人;债市的功能有宏观调控、融资、资源配置、价格发现等。

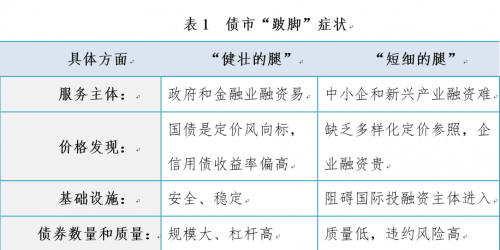

“跛脚”债市是指在经济转型过程中,债市的现有功能面对不同类别的对象大小不一,政策半径长短不一,现实功能上难以满足经济转型的结构性需求,经济伦理上,难以彰显其公平。

具体而言,我国债市主要服务于政府、金融机构和国企,新兴产业和中小微企业难以得到其顾盼。这就好比胖瘦不一、长短不齐的两条腿,行走癫痫。其症状如下表所示:

三、悄然无息的债市开放

债市开放不像楼市、股市、汇市那样与老百姓息息相关。因此它的步伐难以引起公众、企业甚至地方政府的关注。具有“夜行者”的诡秘色彩。

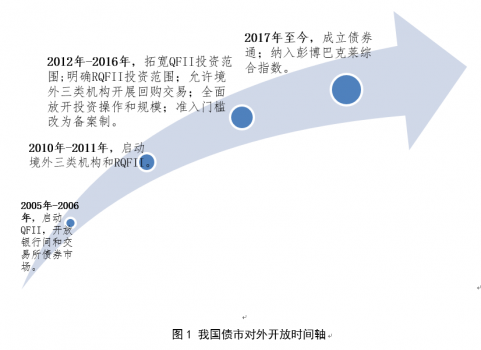

实际上,在 2005年,我国就打开了外资进入银行间债券市场的大门。自此以后,我国陆续启动了QFII、RQFII、境外三类机构、债券通等渠道,其中前三个被称为传统开放渠道,一般认为是债市开放的“创门槛和降门槛”阶段。设立债券通和加入彭博巴克莱综合指数,较以往,开放方式更强调策略性,因此归类于“创方式”阶段。具体地,债市开放的时间轴如下图所示:

在这十几年的开放过程中,它的成长一直与股市同步,并且高位于股市,成为股市的引领者。请看下图:

债市的作用由此可窥见一斑。

四、“跛脚”债市的病根与治疗

我国债市“跛脚”的病根,一是来自于政府主导的国企保护,二是来自于市场资本的稀缺,三是来自于国际游资的抽逃。它严重阻碍了当前我国的经济转型。

针对债市的“跛脚”,我国开出了一个总药方:“供给侧改革+债市开放”。在国内市场上,通过去杠杆、去泡沫、降风险,优化投融资环境,来保障债市的稳定与安全。在国际市场上,引入更多外部资本,增加竞争,扩充债券和资金供给端,助力债市转型、经济转型。

特别需要指出的是:当前的中美“贸易战”,加剧了国际游资对金融市场的扰动。债市的资金“蓄水池”作用脆化,使实体经济经营风险通过资金链传导至债市,非常容易演化成违约风险潮。由于我国债市对外开放程度较低,债务风险难以通过国际金融市场得到消化。所以,国外输入性风险也在倒逼我国债市扩大对外开放。

五、债市开放的直接功效

外部打石膏固定骨折,强制纠偏是治疗“跛脚”的常态方法,加入彭博巴克莱综合指数便是通过国际上通行行规,来促使我国债市补短板,强弱项。它将给债市和实体经济带来长期效益。

1、债市扩容,强信用,纾解融资难

加入彭博巴克莱综合指数可以使我国债市的制度安排和信用体系向国际标准接轨。国内外投资者可以借助统一的交易规则和信用大数据对债券做出理性判断和抉择,这会带动优质企业凭借较高的信用水平筹得资金。

特别地,中小企业可以在相对宽容的市场环境中得到更加公平的竞争机会,获得更加客观的信用评判,以及更多的信用融资机会。与此同时,在大环境的影响下,信用水平较差的部门或机构会重新对标国际信用标准,主动转型升级,提升信用等级,增强市场竞争力,获得融资机会。

2、多元化的债券,满足多元化的需求

加入彭博巴克莱综合指数的另一个直接效应是债券种类的增加。多样化的债券品种,能够满足投资者的多元需求如风险对冲、保值增值和套利等。多元化的债券供给,多元化的债券需求,可以形成优越的债市环境,可以带来海外资金长期蓄积的效应。

3、促使债券理性定价,提高融资效率

加入彭博巴克莱综合指数会增加海外投、融资主体。它能够增加同类不同质债券间的竞争,能丰富和扩充债券定价参照系,债券定价会趋于合理,降低债券融资成本,减轻融资者融资负担,提高融资效率,化解潜在风险,释放实体经济活力。

特别是相较于低价高收益和高价高收益的融资现状,债市定价合理并且收益率趋低的情况,能够让规模小但发展潜力较大的中小企业向债权人支付较低的债务成本和利息费用,融资成本降低会相应扩大盈利空间,改善生产经营状况并形成良性循环。

4、促使对标国际债市基础设施,为债市国际化奠基

债市基础设施是指为债市一切活动提供公共服务的一系列制度总和,事关债市的稳定和安全,直接影响着征信评价、信用体系、会计和法律等机制的执行。债市基础设施有国际标准可循,如集中统一的基础设施和托管结算体系。

当前我国债市实行的是一级和二级并存的托管和清算制度,海内外投、融资主体开户、托管和清算效率很低,不能满足投资者的特殊需求。

加入彭博巴克莱综合指数可促进我国债市参照国外先进制度安排,创新债市治理手段,整合统一债市,发展多级托管制度,以及征信评级体系向国际标准靠近。这可以使海内外投、融资主体能够在原来熟悉的环境中依据个人投资偏好选择自己的投资方向,投资效率更高,资金流动更加充分,更利于提升我国债市国际化的程度。

参考资料:

1.《终于把债券市场基础设施说清楚了!》.金融监管研究院.2019年2月13日

2.《纳入彭博巴克莱指数为中国债市带来多少增量资金?》.国盛证券研究所.2019年2月1日

3.《大国债市,中国债市开放的过去和未来》.中信证券研究部.2018年2月8日

4.《全面开放新格局下我国债券市场的发展》.上海证券报.2017年12月22日

5.《“债市恐慌”是怎样炼成的?》沙里淘金财经观察.2017年10月18日

(客户宣传稿件,图文均由客户提供,仅供参考)

| 关于我们 | 保护隐私权 | 网站声明 | 投稿办法 | 广告服务 | 联系我们 | 网站导航 | 友情链接 | |

| Copyright © 2004-2025 Cnwnews.com. All Rights Reserved 中网资讯中心 版权所有 |

|

| 京ICP备05004402号-6 |