在日前举行的“2021第三届中国零售金融发展峰会暨零壹财经·零壹智库夏季峰会”上,零售金融领域的行业权威媒体——零壹财经联合中国零售金融智库正式发布了《从生态平台到远程银行:零售金融发展报告2021》。报告从远程银行塑造监管升级下的零售金融新势力、数字科技赋能智慧零售银行的五大驱动要素、行业的生态及展望四个维度对零售金融行业的发展情况进行了全面而系统的分析解读。

报告收录了一批标杆银行与消费金融公司、融资租赁公司、信托公司、保险公司等持牌机构在AI员工、场景搭建、数字反欺诈等方面的案例。值得注意的是,渤海银行股份有限公司(以下简称“渤海银行”)凭借近年来在构建“敏捷而有温度的生态银行”数字化转型过程中所取得的成绩,以及业内独创的“银行+社区”模式的“智慧物业”创新举措,成为唯一一家入选该报告的全国性股份制银行。

在峰会同期发布的榜单评选中,渤海银行与工商银行、招商银行等行业头部银行共同入围并获评“手机银行最佳实践案例TOP30”称号。据悉,该榜单从手机银行用户规模活跃度、日均启动使用量、应用商店口碑评分-IOS端、产品功能体验等四大维度、15项二级指标对商业银行的手机银行建设及服务能力进行评测。

渤海银行:构建跨B/C端产融生态

输出行业级标准化解决方案

零壹财经发布的《从生态平台到远程银行:零售金融发展报告2021》指出,金融科技赋能于零售银行数字化转型,先后经历了互联网银行、开放银行、生态平台建设与远程银行等主要发展阶段。伴随疫情而兴起的非接触金融模式,引发业界关注点从开放银行、生态平台过渡至远程银行创新发展。

作为最年轻的全国性股份制银行,渤海银行在业内较早意识到“数字化转型是商业银行实现战略转型的关键推动力。”基于此,渤海银行开启了“线上化、数据化、智能化”的“三步走模式”,通过特色化、综合化、数字化、国际化四大抓手,持续推动全面数字化转型。

“三五”规划期间,渤海银行坚持以数字化转型为先导,持续深化生态银行体系建设,加速对生态平台的金融科技赋能。

围绕生态银行建设,渤海银行加速完善面向零售类、批发类、存管类、非银金融机构的“四大产品线”。围绕电子渠道建设,该行加强新版手机银行APP建设,拓展新产品功能研发,开发渤海银联二维码出行项目,开展多样营销活动提升移动支付绑卡率。围绕通道建设,该行新建银联代收及鉴权通道,逐步完善线上II、III类户的使用功能。围绕反欺诈系统建设,持续优化反欺诈系统后台报表功能,部署防飞单业务交易监控,实现对全域网点公共区域渠道设备的精细化管理。

毋庸置疑,数字化转型已成为渤海银行银行实现战略转型的关键推动力。

步入“四五”规划的开局之年,渤海银行积极有序地布局并打造以金融科技为首的 “七大新基建”工程,以技术和数据共同发力驱动金融科技能力发展。特别是后疫情时代,持续探索远程客服中心的非接触金融服务创新,以账户管理、支付结算、金融产品服务为抓手,明确提出建立以开放和生态合作为核心的“生态银行”。

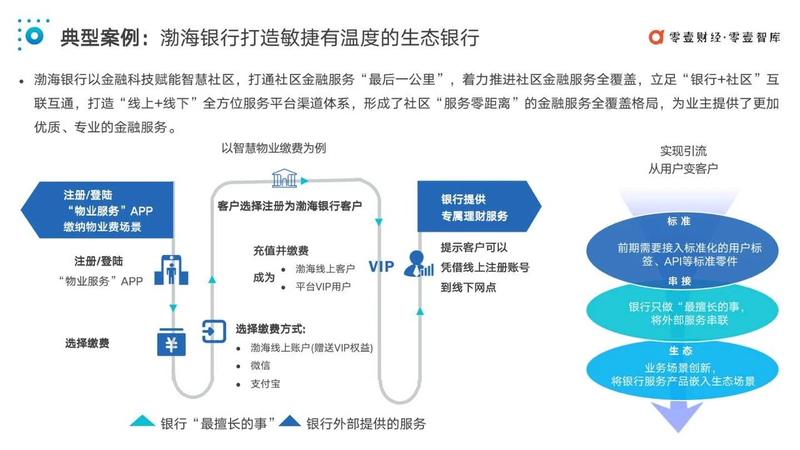

以此次该行入围行业权威报告的“智慧物业”金融科技创新服务项目为例,渤海银行创新业务场景——缴纳物业费场景,社区居民通过“物业服务APP”缴纳物业费时,可以选择渤海银行线上账户为付费方式,当用户充值并缴费后,便同时成为了渤海银行线上客户和平台VIP,并享受银行提供的专属理财服务。通过将自身服务产品嵌入“物业服务”APP,只做“最擅长的事,渤海银行将外部服务串联”,最终实现APP用户到自身客户的转变。

据悉,在当前无接触服务需求迅速崛起的行业背景下,渤海银行正在加速推动线上端触客的第一入口——新版手机银行的建设,在金融服务基础上重点打造非金融服务生态圈,形成“数字化智能化”、“聚合优质权益”及“沉浸式客户体验”为核心亮点的移动门户APP,围绕产品功能、操作体验、场景服务、技术创新打造最佳体验的场景服务平台、领先的数字服务平台、移动的数字风控平台、全功能的内容运营平台以及开放的生态银行平台。

正如渤海银行行长屈宏志在《中国金融》杂志发表的署名文章中所提出的观点:“商业银行的发展方向是推进数字化生态银行建设。”

“在构建生态金融体系的过程中,虽然中小商业银行资源禀赋不及大型商业银行,但也要着力在共建生态中确立自身的竞争优势,抢占生态体系价值链中的关键位置。”屈宏志撰文指出,基于生态思维,强化G端互联互通,赋能B端企业的经营能力,辐射C端“长尾”客户,基于银行产品谱系创新产业链、供应链金融嵌入式服务,进而构建跨B、C端产融生态,再进一步输出行业级标准化解决方案。

声明:登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容由客户提供,仅供参考,读者据此操作,风险自担。

| 关于我们 | 保护隐私权 | 网站声明 | 投稿办法 | 广告服务 | 联系我们 | 网站导航 | 友情链接 | |

| Copyright © 2004-2025 Cnwnews.com. All Rights Reserved 中网资讯中心 版权所有 |

|

| 京ICP备05004402号-6 |